In het kort

- Wat is werkkapitaal? Werkkapitaal is het geld dat je nodig hebt om je dagelijkse bedrijfsactiviteiten te financieren. Het wordt berekend als het verschil tussen vlottende activa (zoals voorraden en debiteuren) en vlottende passiva (zoals crediteuren en kortlopende schulden).

- Hoeveel werkkapitaal heb je nodig? De juiste hoeveelheid werkkapitaal zorgt ervoor dat je bedrijf financieel gezond blijft. Dit wordt vaak gemeten met de current ratio en quick ratio, die aangeven of je voldoende middelen hebt om je kortlopende verplichtingen te dekken.

- Hoe financier je werkkapitaal? Als je te weinig werkkapitaal hebt, kun je dit financieren via opties zoals een lening, factoring of een flexibel krediet zoals OPR Flex. Hiermee krijg je snel extra financiële ruimte zonder langdurige verplichtingen..

Geld is de spil van je bedrijf. Maar geld is niet zomaar geld; je hebt verschillende soorten geldstromen binnen je bedrijf. In dit artikel gaan we daarom dieper in op het werkkapitaal. Wat is het precies? Hoe bereken je werkkapitaal? En hoeveel heb je nodig? Wij geven je handige tips en trucs waarmee je jouw bedrijf financieel gezond houdt.

Wat is werkkapitaal precies?

Te beginnen bij het begin: werkkapitaal. Dit is het geld dat je nodig hebt om je bedrijf draaiende te houden. Je betaalt er je dagelijkse financiële verplichtingen mee, zoals leveranciers of salarissen. Ook financier je onderhanden werk en vul je er je voorraden mee aan. Werkkapitaal is het verschil tussen vlottende activa en vlottende passiva.

Wat zijn vlottende activa?

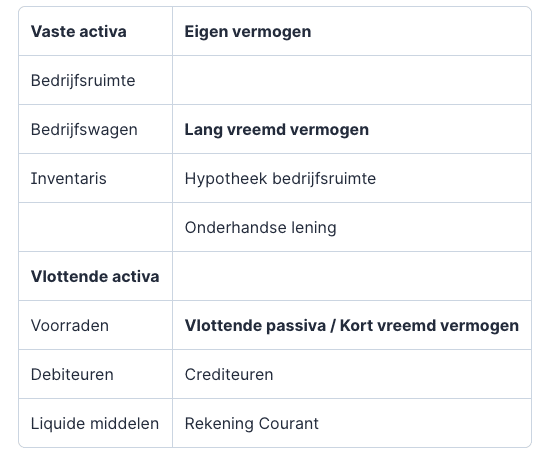

Vlottende activa zijn de bezittingen in je bedrijf met een hogere doorloopsnelheid. Vaak gaan ze maar één productieproces mee. In de meeste gevallen is dat dus maximaal een jaartje. Voorbeelden van vlottende activa zijn voorraden, debiteuren en grondstoffen. Ook liquide middelen, zoals de kas en tussenrekeningen, vallen hieronder.

Naast vlottende activa heb je ook vaste activa. Deze bezittingen zijn vast. Denk bijvoorbeeld aan gebouwen, machines en de inventaris.

Wat zijn vlottende passiva?

Vlottende passiva zijn kortlopende schulden van je bedrijf. De leningen hebben een maximale aflossingstijd van een jaar. Bij vlottende passiva kun je denken aan belastingschulden, crediteuren en leverancierskredieten. Dit noemen we ook wel kort vreemd vermogen.

Vlottende activa, vlottende passiva en vaste activa hebben veel met elkaar te maken. Daarom hebben we hieronder een klein overzicht gemaakt met welke bezittingen hieronder vallen.

Wat is werkkapitaal niet?

Het werkkapitaal is het verschil tussen vlottende activa en vlottende passiva. Dus: hoeveel geld komt er binnen vanuit je bezittingen? En welke schulden moet je betalen? Je werkkapitaal geeft aan of er genoeg middelen zijn om deze kortlopende schulden te betalen. Als er meer geld uitgaat dan er binnenkomt, dan heb je een negatieve cashflow. Je hebt dan meer werkkapitaal nodig. Komt er meer geld binnen? Dan heb je een positieve cashflow.

Werkkapitaal gaat dus niet over al het geld of alle spullen in je onderneming. Je inventaris, bedrijfswagens, machines en computers zijn bijvoorbeeld geen werkkapitaal. Ook financiering voor productontwikkeling of innovatie vallen hier niet onder.

Netto werkkapitaal berekenen

Je hebt bruto en netto werkkapitaal. Je bruto werkkapitaal is hetzelfde als je vlottende activa. Wat we willen berekenen is het netto werkkapitaal. Een positief netto werkkapitaal betekent dat de vlottende activa groter zijn dan de vlottende passiva. Dit is een goed teken. Een negatief netto werkkapitaal betekent dat je meer moet betalen dan je op korte termijn beschikbaar hebt. Iets wat je liever voorkomt.

Wil je je netto werkkapitaal berekenen? Gebruik dan deze rekensom:

Vlottende activa – vlottende passiva = netto werkkapitaal

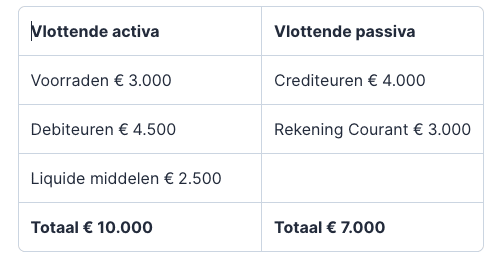

Een voorbeeld

Het netto werkkapitaal = € 10.000 – € 7.000 = € 3.000.

Hoeveel werkkapitaal heb je nodig?

Met werkkapitaal wil je de juiste balans hebben. Met te weinig kapitaal heb je niet genoeg geld om aan je kortlopende verplichtingen te voldoen. Je kunt je rekeningen niet betalen, salarissen niet uitkeren en leveranciers moeten lang wachten op hun geld. Meer werkkapitaal is natuurlijk gunstig, maar zorg ervoor dat je niet alles vastzet in debiteuren of voorraden. Een strak debiteuren- en voorraadbeheer helpt je om financieel flexibel te blijven.

Bereken de juiste hoeveelheid werkkapitaal

Wat is de juiste balans, oftewel hoeveel werkkapitaal heb je nodig? Een handige graadmeter is de current ratio of quick ratio. Deze ratio’s laten zien hoe jouw kapitaal zich verhoudt tot je openstaande rekeningen.

- Current ratio. Een ratio boven de 1 betekent dat je voldoende werkkapitaal hebt om aan je kortlopende vorderingen te voldoen.

Current ratio = vlottende activa (incl. liquide middelen) / vlottende passiva

- Quick ratio. Deze werkt hetzelfde als de current ratio, maar laat je voorraden buiten beschouwing. Dit geeft je een realistischer beeld als je voorraad niet snel in geld om te zetten is.

Quick ratio = (vlottende activa incl. liquide middelen – voorraden) / vlottende passiva

Waarom zou je meer werkkapitaal willen?

Misschien heb je al voldoende werkkapitaal. Dan is er niet zo veel aan de hand. Heb je te weinig werkkapitaal? Dan is het verstandig om te kijken hoe je dat kunt vergroten. Met te weinig werkkapitaal kun je niet aan al je financiële verplichtingen voldoen. Daarnaast heb je werkkapitaal nodig om met je bedrijf te groeien, bijvoorbeeld door meer voorraden aan te schaffen of om je debiteuren op te vangen. Als je meer werkkapitaal aantrekt, kun je de juiste investeringen doen en zorgeloos verder met ondernemen.

Zo optimaliseer je jouw werkkapitaal

Het optimaliseren van je werkkapitaal is altijd een goed idee, of je nu precies genoeg of veel te weinig werkkapitaal hebt. Er zijn een aantal manieren waarop je dat eenvoudig kunt doen:

- Verstuur je facturen op tijd en zorg ervoor dat ze tijdig betaald worden – Zo zorg je dat je voldoende geld hebt om je eigen rekeningen te betalen. Mogelijk kan je een kleine korting geven wanneer je klant snel betaalt. Vaak is deze optie goedkoper dan een werkkapitaal financiering. Lees hier onze tips voor een snelle betaling.

- Inventariseer je voorraad – Welke producten verkoop je makkelijk? En welke producten gaan minder hard? Neem deze informatie mee bij het inkopen van nieuwe voorraad.

- Werk met verschillende leveranciers – Zo weet je zeker dat jouw voorraad altijd leverbaar is. Tip: soms geven leveranciers korting als je sneller kunt betalen. Het is goed om dit na te gaan bij jouw (toekomstige) leveranciers.

Hoe financier je werkkapitaal?

Heb je te weinig werkkapitaal? Dan kan je kijken naar (alternatieve) financiering. Er zijn verschillende manieren om je werkkapitaal te financieren.

- Lening of krediet bij een bank – Een traditionele optie, maar vaak traag en met strenge voorwaarden. Niet ideaal als je snel kapitaal nodig hebt. Zakelijk krediet is flexibeler dan een lening. Ook in dat geval stellen banken eisen aan omzet en duurt het goedkeuringsproces lang.

- Crowdfunding – Een creatieve manier om kapitaal op te halen, waarbij investeerders of particulieren je helpen je plannen te realiseren. De rentetarieven liggen hier wel vrij hoog.

- Lening van familie of vrienden – Een informele financieringsvorm die op maat afgestemd kan worden. Duidelijke afspraken zijn hierbij belangrijk om misverstanden te voorkomen.

- Factoring (voorfinanciering van facturen) – Je verkoopt openstaande facturen aan een geldverstrekker, zodat je direct over je geld beschikt. Je betaalt uiteraard wel een bepaald percentage van het factuurbedrag.

Wil je meer weten over verschillende financieringsmogelijkheden? Lees dan onze blog Hoe werkt geld lenen zonder bank? Ook de blog Welke soorten leningen en kredieten zijn er? kan je meer vertellen over de verschillende manieren van financieren.

Werkkapitaal financiering met een flexibel krediet

Naast deze financieringsvormen, kun je kiezen voor een flexibel krediet. Hiermee kan je jouw werkkapitaal tijdelijk vergroten. Misschien kom je precies deze maand wat geld tekort, of voorzie je in de komende maanden te weinig kapitaal. Met flexibel krediet krijg je snel en eenvoudig toegang tot extra kapitaal, precies wanneer je het nodig hebt, zonder langdurige financiële verplichtingen.

Financiële ruimte binnen 24 uur met OPR Flex

Met OPR Flex bepaal je zelf hoeveel krediet je opneemt en wanneer, zonder vast te zitten aan langdurige verplichtingen. Je kunt bedragen opnemen tot € 40.000, waarbij je alleen 3,5% rente betaalt over het bedrag dat je daadwerkelijk gebruikt. Is je aanvraag goedgekeurd? Dan staat je krediet binnen 24 uur op je rekening. Geen lange wachttijd, geen stapels papierwerk en geen onrealistische eisen, maar een oplossing waarmee jij direct verder kunt. Wil jij snel werkkapitaal financieren? Lees meer over flexibel krediet van OPR.

Veelgestelde vragen over werkkapitaal financiering

Werkkapitaal is het geld dat je nodig hebt om je dagelijkse verplichtingen te financieren, zoals het betalen van leveranciers, salarissen en voorraad. Het is het verschil tussen je vlottende activa (bezittingen op korte termijn) en je vlottende passiva (kortlopende schulden).

Wil je je netto werkkapitaal berekenen? Gebruik dan deze rekensom:

Vlottende activa – vlottende passiva = netto werkkapitaal

Een positief werkkapitaal betekent dat je genoeg middelen hebt om je kortlopende verplichtingen te betalen. Idealiter ligt je werkkapitaal 10% tot 30% boven je kortlopende verplichtingen, zodat je een gezonde buffer hebt.